文 | 来源·汽车之家 本站作者

受新冠肺炎疫情、监管环境变化等的冲击,资本寒冬已经成为创投界共识。然而在自动驾驶赛道,却还是一如既往地热闹。

据盖世汽车不完全统计,即便是疫情形势最严峻的Q2,自动驾驶赛道依旧有近30家企业拿到了新的投资,包括多笔数亿元的大额融资。如果加上一季度及7月的数据,至此今年自动驾驶领域已经累计披露超60起融资,可谓资本扎堆最密集的赛道之一。

图片来源:盖世汽车

大额融资频现

近日,全国社会保障基金理事会副理事长陈文辉在2022财新夏季峰会上坦言,目前市场上有20%的项目能接受比上一轮更低的价格融资。就连半导体、新能源这样的热门赛道,优秀公司的估值也比此前预期下降30%左右,而腰部以下的项目基本上融不到资。

甚至有报道称,有些机构上半年业务部门KPI完成度0%,集体摆烂,融资环境之严峻可见一斑。

然而在智能新能源汽车赛道,感受似乎并不是十分明显。

据天眼查最新统计数据显示,2022年上半年国内共计发生5443笔投融资交易,同比增长17.8%,总计融资金额达2451.64亿元,同比降幅达43.8%。从细分领域来看,其中汽车交通行业的融资金额最多,为432.51亿元,占比17.6%。

这主要是因为上半年汽车整车领域披露了几笔大额融资。今年1月,长安新能源宣布完成近50亿元B轮融资,2月由前大众汽车高管苏伟铭创办的宾理智能科技获得武汉长江资本100亿元战略投资,5月比亚迪汽车金融获60亿元战略投资,另外集度汽车、广汽埃安等上半年也均获得了超20亿元的新一轮融资,由此导致汽车交通行业的融资规模远远高于其他领域。

图片来源:文远知行

但如果从融资频率来看,则以自动驾驶赛道最为密集,今年前7个月已累计披露超60笔融资,Q1、Q2几乎各占一半,7月接近10笔。其中包括7笔10亿元及以上规模的大额融资,分别来自文远知行、嬴彻科技、纵目科技、所托瑞安、如祺出行、博泰车联网、芯擎科技,资本向头部企业聚集的趋势十分明显。

分季度看,Q2的投融资数量与金额相较于Q1略有所下滑。这背后一方面是由于疫情的影响,导致部分融资项目被搁置或者延期发布。至于融资规模下降,则与二季度大额融资案例相对较少有一定的关系。

一季度自动驾驶赛道已知至少发生了4起10亿元及以上规模的融资,另有多笔数亿元的融资。而在二季度,除毫末智行、希迪智驾、魔视智能等获得了数亿元新一轮融资,仅如祺出行完成一笔超10亿元融资,投资方包括广汽集团、小马智行、文远知行等。博泰车联网虽然宣布了10亿元C轮融资,但其中由上海国盛资本战略投资的3亿元一季度就已经宣布。

7月的一笔大额融资来自芯擎科技,由红杉资本领投,东软资本、博世旗下博原资本、中芯聚源、国盛资本、越秀产业基金、工银国际等跟投,这也是今年汽车芯片设计领域在国内最大的单笔融资。

自动驾驶长期成长性可观

在资本寒冬下,自动驾驶赛道无疑是“抗打”的,但这并不令人意外。自动驾驶赛道未来的成长性本来就十分可观,对于投资者而言是一个难得的机会。

目前业界普遍认为,自动驾驶潜在市场空间将超数万亿元,其中仅Robotaxi,据中信证券测算,就具有约3.2万亿元的市场空间,商用车辆自动驾驶合计市场空间也接近3万亿元。

而因为自动驾驶终局未定,目前尚无垄断性企业出现,这意味着这个赛道上的每一个玩家其实都有机会走到最后。因此不少投资者其实是本着“宁可投错,也不可错过”的心态,在自动驾驶赛道“广撒网”。

比如IDG资本,过去两年已经先后投资了轻舟智航、禾多科技、文远知行、千挂科技、嬴彻科技、momenta等多家自动驾驶赛道上的头部企业。红杉基金则投资了映驰科技、芯擎科技、希迪智驾、禾多科技、嬴彻科技、智加科技等。

从商业化进程来看,尽管完全无人的自动驾驶在规模化落地方面依旧遥遥无期, L1、L2级辅助驾驶系统已经进入了规模化量产,可以初步给予投资者相应的回报,并且在未来3-5年有望继续成为带动全球自动驾驶汽车出货量增长的最大细分市场。而L3、L4也开始在一些特定场景下测试,甚至进行商业化试点,距离更大规模或者更大范围内的落地正越来越近,这些也均给予了投资者持续加注的信心。

不过与Q1明显偏向量产型ADAS以及高级别自动驾驶系统级解决方案提供商不同,Q2获投技术领域分布比较均匀,从感知层的毫米波雷达、激光雷达到决策层的芯片、计算平台,再到执行层的智能底盘领域,均有企业获得了新一轮融资。尤其是与核心传感器、芯片、软件算法等有关的技术领域,预计在一段时间内都将是投资者们关注的重点。

图片来源:速腾聚创

其中速腾聚创、几何伙伴、楚航科技等甚至在短短半年内,两度获得资本加持。这背后激光雷达随着整车辅助驾驶功能的快速迭代,正进入规模化上车阶段,兑现商业价值,而4D成像雷达也已经行至量产前夜,即将打开全新的增长空间,是很重要的驱动力。

据盖世汽车此前统计,今年累计将有接近20款搭载了激光雷达的新车上市或者交付,正式开启量产元年,并于明年迎来快速增长。另据国海证券测算,全球乘用车用激光雷达市场规模在2025、2030年将分别达217亿元、1122亿元,其中国内市场规模分别为155亿元、630亿元。

芯片领域,地平线和芯擎科技过去两个月分别拿到了新的投资,其中芯擎科技也在半年内两度获得资本加持。近日,芯擎科技宣布完成近10亿元A轮融资,在此之前,芯擎科技还于3月获得了一汽集团数亿元战略投资。

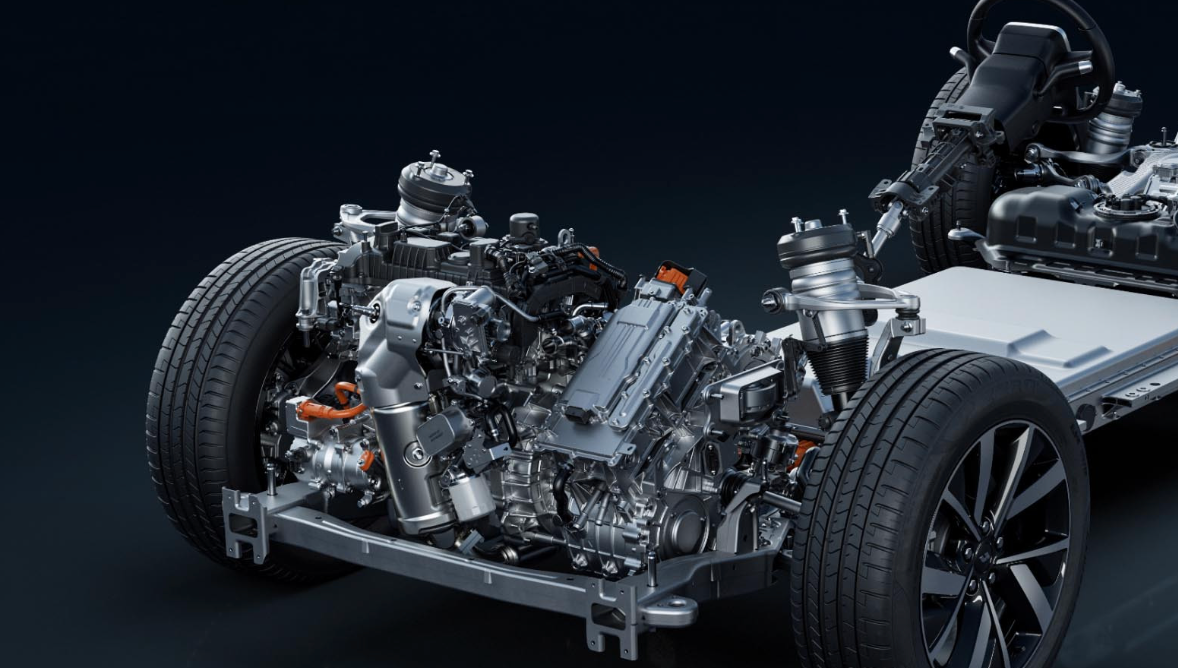

线控底盘领域近一年来的融资情况,图片来源:盖世汽车

而在智能底盘领域,继3月份南京经纬达和格陆博科技相继完成新一轮融资,Q2又有PIX Moving、利氪科技和同驭汽车等多家企业获得了新的投资。要知道此前数年,在自动驾驶领域智能底盘一直是一个被忽略的领域,如今资本密集涌入,充分表明这一赛道的投资价值也正在凸显。

随着智能驾驶从L1-L2级ADAS快速朝着高阶自动驾驶演进,各大整车厂都开始将关注重点放在了L3、L4上,而对于L3+自动驾驶,具备高度冗余性的线控底盘不可或缺,进一步决定了该领域的高成长性。

据盖世汽车研究院预测,随着电动车市场规模和渗透率的攀升,国内线控底盘市场规模将迎来爆发式增长,预计到2025年线控底盘核心系统市场规模将突破550亿元,其中线控转向规模预计将达97亿元。

外资Tier1开始“合纵连横”

在投向自动驾驶赛道的各路资本里,以外资Tier1为代表的产业资本正逐渐成为一股不容忽略的力量。

比如博世,正通过三种模式在国内进行投资,分别是事业部直接投资,博世创投公司通过基金的方式投资,通过博原资本投资。这些投资都和博世战略相关,只不过三个层级的投资审批级别不一样,介入级别也不一样。

图片来源:文远知行

其中博原资本已经于今年初先后投资了黑芝麻智能和几何伙伴。5月底,博世又在集团层面投资了文远知行并与其签署了战略合作协议,联合开展智能驾驶软件的开发,共同推进博世中国高阶智能驾驶解决方案加速落地。更早一些时候,博世创投还投资了主线科技、驭势科技、四维智联等。

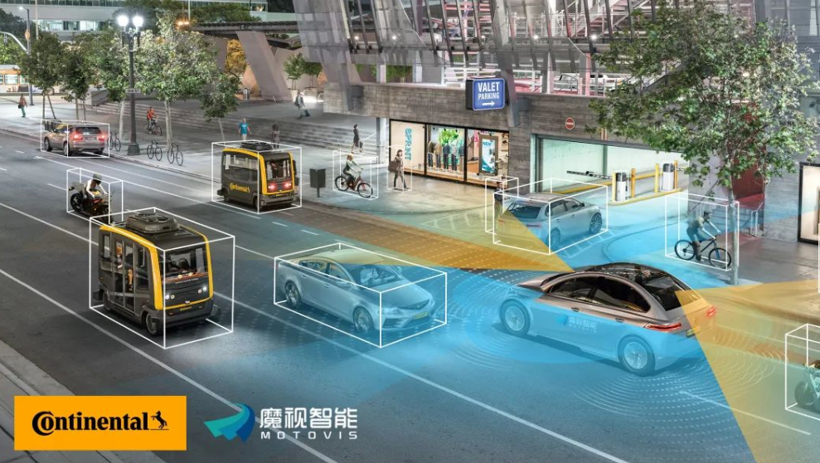

大陆集团继与地平线达成深度合作,共同成立合资公司大陆芯智驾,于今年6月又投资入股了魔视智能,共同研发和推广适合中国道路场景、优化成本的智能出行解决方案。据悉,双方合作研发的系统解决方案预计于2023年在中国乘用车主机厂的车型上实现量产。

图片来源:大陆集团

据最新报道,目前大陆集团正寻求与亚太地区的初创企业结盟,为此大陆集团在新加坡成立了一个名为Co-pace的组织,旨在通过这一举措,在亚太地区寻找有前途的初创企业,并将其发展成为未来的供应商和合作伙伴。

海拉则选择了投资毫米波雷达企业楚航科技,希望通过本次合作,为中国自动驾驶感知出行提供更多本地化的产品及技术解决方案。作为车载毫米波雷达赛道的本土新势力之一,楚航科技已经先后推出了77GHz 角雷达、77GHz 前向雷达、60GHz 生命体征探测雷达等多款车规级雷达,并获得了众多主机厂的前装定点项目。

这背后,随着智能驾驶不断从ADAS向高阶自动驾驶演进,对应技术的复杂度大幅提升,是很重要的驱动力。尤其中国道路交通状况本身较为复杂,如果不根植本土化研发,很容易“水土不服”。

过去几年里自动驾驶赛道上涌现了很多本土初创公司,他们之所以敢于和外资巨头争高下,很多时候就是凭着对中国交通环境深刻的理解,以及更快的响应速度和更灵活的本土化服务。

更何况全球范围内来看,中国在自动驾驶领域已经开始引领全球,这也要求外资零部件巨头必须持续深化本土研发。

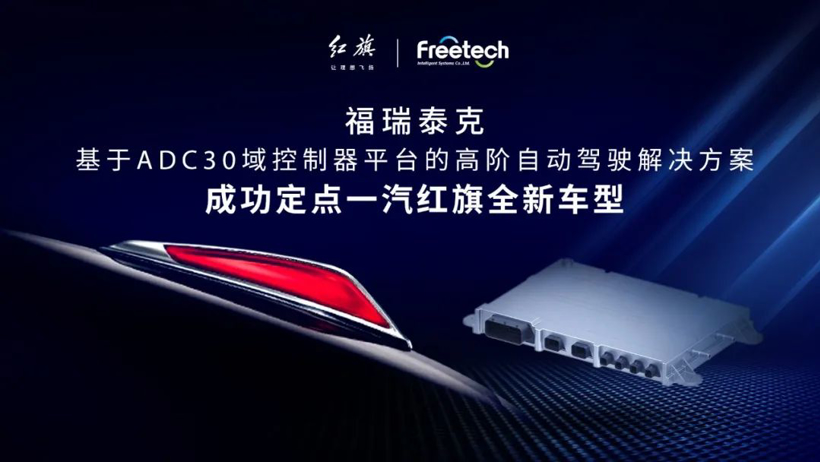

据相关分析数据显示,2022年一季度国内L2级自动驾驶乘用车渗透率达23.2%,较2021年一季度的7.5%提升明显,而L3也已经在少数车型中规划量产。比如福瑞泰克面向 L3 自动驾驶的 "ADC30 域控制器平台 "已经于5月底获一汽红旗定点,将于 2023 年在一汽红旗全新车型上实现全面量产。

图片来源:福瑞泰克

目前普遍认为,2022 年将是 L2 向 L3/L4 跨越窗口期,基于此智能汽车产业链将迎来风口。近日广州市甚至宣布,对符合工业和信息化部L3自动驾驶及以上级别的车型,按照每个车型1000万元给予整车企业奖励,单个企业每年最高不超过3000万元,背后突围高阶自动驾驶的决心可见一斑。

值得关注的是,除了政策层面提供的利好,诸如上汽、广汽、比亚迪、蔚小理等整车厂以及宁德时代、德赛西威、华域汽车等供应链企业,也在密集加码自动驾驶赛道,或给相关企业提供资金支持,或进行技术赋能,驱使该领域投资方背景越来越多元化的同时,进一步凸显了本土强化自动驾驶产业链的决心。

可以预见的是,接下来随着政策环境的进一步向好,以及本土企业在核心技术领域不断取得新的突破,必定会有更多的资方加入这场“豪赌”,期盼押中一个真正的“独角兽”。